こちらの記事は、少額特例の対象事業者の場合の入力方法です。

少額特例の対象事業者

① 基準期間(前々期)の課税売上高が1億円以下

② 特定期間(前期の上半期)の課税売上高が5,000万円以下

①と②のどちらかに該当すれば、少額特例の対象

入力方法

【1】少額特例:税込1万円未満の支払(インボイスあり・なしどちらでも)

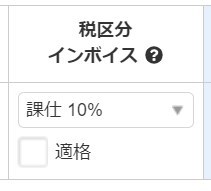

「適格」にチェック(飲食料品、定期購読の新聞は「軽減8%」にする。以下同じ)

「適格」にチェック(飲食料品、定期購読の新聞は「軽減8%」にする。以下同じ)

インボイスがなくても、税込1万円未満の支払は「適格」チェックありでOK。

【2】税込1万円以上の支払でインボイスあり

「適格」にチェック

「適格」にチェック

【3】インボイスが交付されない特定の支払い(税込3万円未満の公共交通機関の利用、税込3万円未満の自動販売機の利用、通勤手当、出張手当、日当)

「適格」にチェック。適用欄に「公共交通機関」「自販機」などを記載すること。

「適格」にチェック。適用欄に「公共交通機関」「自販機」などを記載すること。

自動販売機は、サービスの利用過程において精算だけを機械が代行するものは、この場合に含まれませんので、インボイスを受領してください。(例:セルフレジ、駐車場の精算機)

【4】税込1万円以上の支払で、インボイスはないが、免税事業者からの請求書やレシートはある

「適格」のチェックを外す

「適格」のチェックを外す

2023年10月1日~2029年9月30日までは、経過措置(80%控除・50%控除)の適用があります。

【5】税込1万円以上の支払で、インボイスも、免税事業者からの請求書やレシートも何も受け取っていない

税区分を「対象外仕」にする

税区分を「対象外仕」にする

免税事業者から「インボイスの交付はできない」といわれた場合でも、【4】に該当して経過措置の適用があることと、法人税法上、帳簿づけの資料として請求書や領収書は必要であるため、きちんと受領してください。【5】はあくまで例外のケースです。割り勘の場合、お店から割り勘分の領収書を発行してもらいましょう。