消費税の納税義務が生じることになったが……

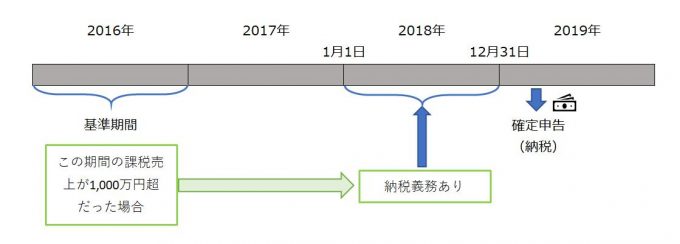

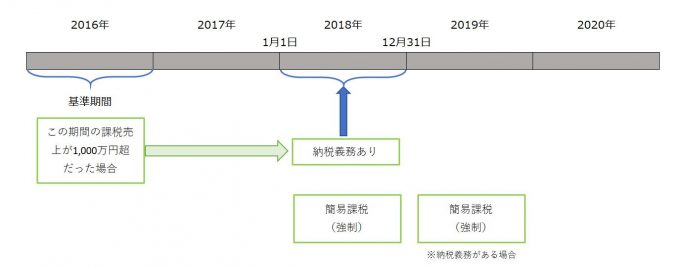

2年前(基準期間)に課税売上が1,000万円を超えたことで、今年(下の図でいうと2018年)は納税義務がある、という事例を考えてみます。

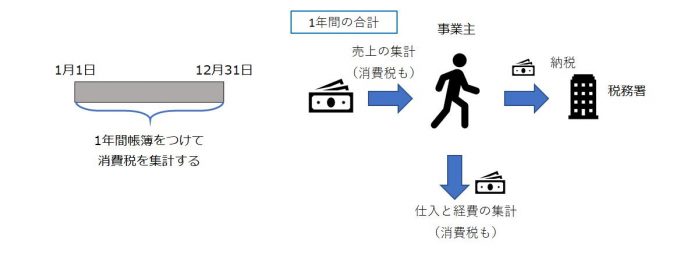

通常であれば、じぶんで帳簿を集計して、その帳簿でまとまった消費税の集計をもとに、消費税を納税します。

しかし、帳簿を集計するというのは意外と大変です。税金の知識がなければ、なおさらでしょう。

会計ソフトを活用すれば、消費税の集計もラクになりますが、そもそも会計ソフトを使っていない……というひとも、個人事業主を中心にそれなりいると推測されています。

売上5000万円以下で使える「簡易課税」

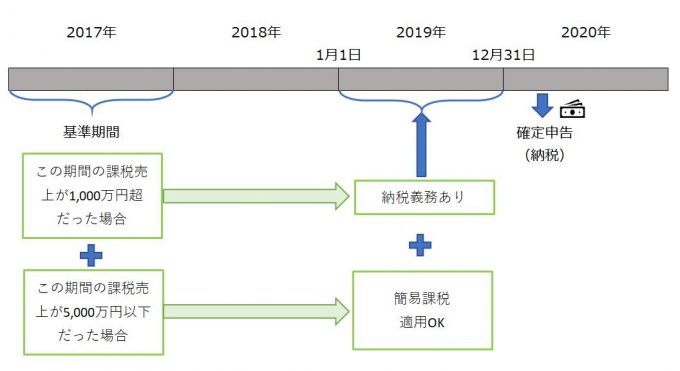

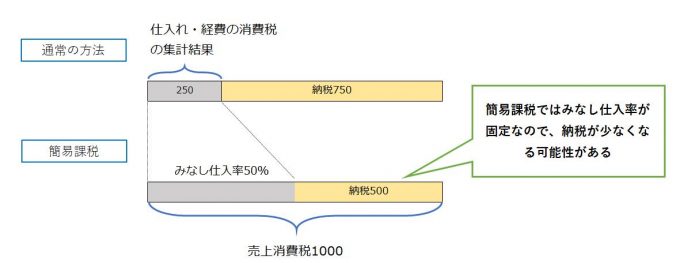

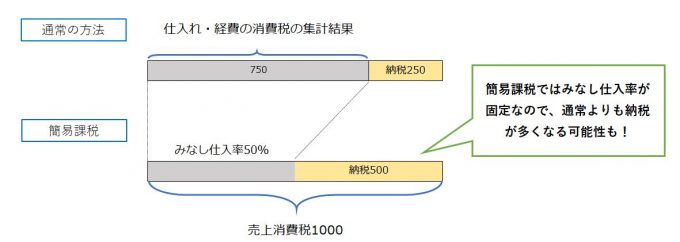

そんな事業主をお助けするための制度として、「簡易課税」という制度が設けられています。この簡易課税の特徴を説明する図を作りました。

簡易課税の特徴は、「売上を集計すれば、納税額も自動的に決定する」ということです。仕入れや経費にかかった消費税を集計する必要は、一切ありません。

会計ソフトを使っていなくても、事業主であれば今年の売上は把握しているでしょうから、確定申告での納税も予測しやすくなります。

さらに、売上だけの消費税を集計すればいいので、納税の計算もラクになります。

簡易課税が使える条件は?

簡易課税を利用できる条件は、基準期間の課税売上が5,000万円以下だった場合です。これは重要なポイントです。

基準期間は、「納税義務を判断する」ことと、「簡易課税を使えるかを判断する」の2つの判断基準となっていることがわかるでしょう。

簡易課税のメリットは?

さきほどもお伝えしたとおり、簡易課税は、会計ソフトを使っておらず、消費税の集計が難しい事業主を想定して設けられた制度です。

では、会計ソフトをきちんと使っている事業主はどうなのでしょうか?

仕入れや経費に含まれる消費税も、会計ソフトを使えば集計できるわけですから、簡易課税を使うメリットがないように見えます。

それでも、あえて簡易課税を利用するメリットを挙げてみましょう。

- 「みなし仕入率」の差を利用して、節税できる

- 仕入れ・経費の消費税区分(課税/非課税/軽減税率)を気にしなくていいので、帳簿づけがラクになる

- 納税額の予測がしやすくなる

これらの意味を、以下に説明していきます。

【メリット1】「みなし仕入率」の差を利用して、節税できる

簡易課税の最大のポイントは、この「みなし仕入率」にあるといっても、過言ではありません。

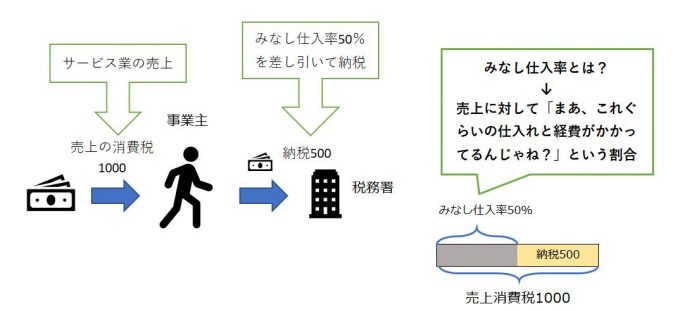

さきほど述べたとおり、簡易課税のしくみでは、仕入れ・経費の集計は不要ということでした。では、売上の消費税をそのまま納税するかというとそうではなく、実際には「みなし仕入率」を考慮して、その分を差し引いて納税することになります。

以下に図解してみましょう。

サービス業の売上の場合、売上に対する「みなし仕入率」は50%です。この50%を差し引いて、消費税を納税すればOKです。

みなし仕入率は売上の内容によって異なっており、卸売業は90%、小売業は80%、製造業は70%、サービス業は50%、不動産業は40%、その他は60%です。この割合は、国が決めたものです。

実際にかかった仕入れ・経費の消費税は、簡易課税では何の影響もありません。

大胆ないい方になりますが、もしその年の仕入れ・経費が0円だったとしても、「みなし仕入率」をそのまま使えます。

つまり、仕入れと経費が少ないのであれば、そのみなし仕入率との差の分だけ、節税をはかることができます。

【メリット2】仕入れ・経費の消費税区分(課税/非課税/軽減税率)を気にしなくていいので、帳簿づけがラクになる

帳簿をつける負担がラクになることも、簡易課税の重要なポイントのひとつです。

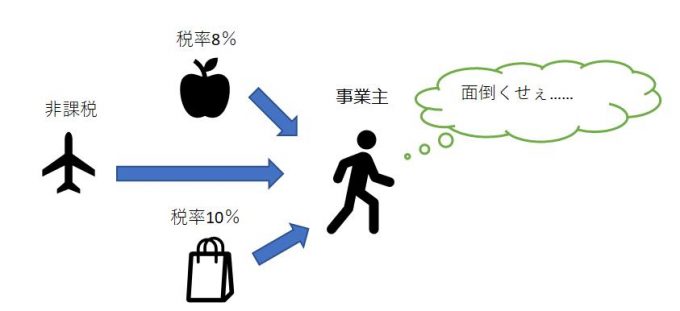

納税義務がある事業者は、その売上や仕入れ・経費について、消費税の区分の判定も帳簿に入力する必要があります。

そして前回の記事でも説明したとおりですが、世の中には「非課税」のものがあります。こうした非課税のものを買ったり、サービスを利用した場合は、帳簿をつけるときに「非課税」として入力する必要があります。

これだけでも「面倒くさいな……」、と思われるかもしれませんが、その「面倒」はこれだけではありません。

2019年10月からは、消費税の軽減税率制度が導入されています。これにより、標準税率は10%ですが、飲食料品を買ったら税率「8%」です。

これらの税率は、別々に区分けして帳簿に入力する必要があります。

しかし、簡易課税であれば、仕入れ・経費の消費税は、帳簿づけに影響はありません。

なぜなら、売上で納税が決まってしまうからです。つまり、帳簿をつけるときに、消費税の区分にあれこれ神経質になる必要がない、ということです。

精神的にグッと楽になるのではないでしょうか。

【メリット3】納税額の予測がしやすくなる

納税の予測がしやすいということもポイントです。

今年の売上が予想できれば、納税額もすぐに予測できるわけです。税金がいくらかかるかわからない……というモヤモヤは、どの事業主にも共通する悩みです。

しかし、簡易課税を利用すれば、売上だけで納税額が決まるのですから、確定申告で納税する消費税も予測しやすいわけです。

簡易課税のデメリットは?

ここまで「いい話」だけをお伝えしてきました。

そしてここからは逆に、簡易課税による副作用、すなわちデメリットをお伝えします。

【デメリット1】売上で消費税の納税額が決まるので、消費税の還付を受けられない

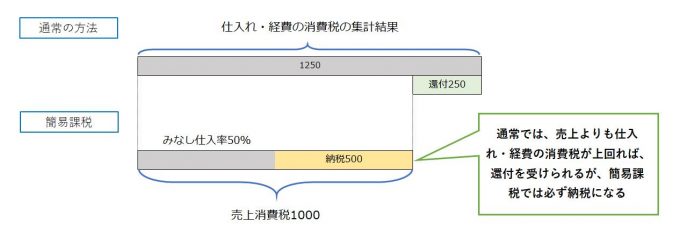

これは、先ほどメリットで説明した「みなし仕入率の差を利用して節税できる」の裏返しのデメリットです。

もし、事業が思わしくなかったことで赤字になったり、多額の仕入れや固定資産の購入がかさんだ場合だと、簡易課税を利用することで、かえって損をする可能性があります。

通常の方法では、売上よりも仕入れや経費が多ければ、消費税の還付を受けることができます。

しかし、簡易課税では、売上で納税額が決まるので、必ず納税になります。還付は絶対に受けられません。

【デメリット2】一度利用すると、2期連続で適用する必要あり

簡易課税を利用すると、1年ぽっきりですぐにやめることはできません。2年連続での利用が強制されます。

3年目からは、簡易課税を取りやめることが可能ですが、取りやめの届出を出さない場合は、そのまま簡易課税が継続します。

つまり、2年間は計算方法を変えることができないので、その利用開始には慎重な判断が必要です。

【デメリット3】利用しているのを忘れるとトラブル発生の可能性

簡易課税は、その届出を取り下げないかぎり、

- 消費税の納税義務がある(=基準期間の課税売上が1,000万円超)

- 簡易課税の適用対象(=基準期間の課税売上が5,000万円以下)

の条件がそろうと、簡易課税の計算を必ず要求されます。

このため、簡易課税を以前に届出したことを忘れていて、今期が赤字だったことから還付を見込んでいた場合などでは、予定がくるう可能性もあります。

簡易課税を適用するには?

先ほども説明しましたが、簡易課税を使えるかどうかの判断は、「基準期間」における課税売上が判断のわかれめになっています。

上の図のように、基準期間における課税売上が5,000万円以下であれば、簡易課税を適用できる条件がととのっています。

そして、その適用対象となる年の前日までに、税務署に簡易課税の届出(消費税簡易課税制度選択届出書)を出すことが必要です。

上の図でいえば、簡易課税を適用する前年末である「2018年12月末」が提出期限です。

個人事業主の注意点としては、「次の年が始まる前日」であるのは「12月31日」ですが、その日は税務署がお休みです。

年末の御用納め(12月28日頃~1月3日)より前に税務署に届出を持っていくか、税務署あてに届出を郵送しましょう。

郵送の場合は、消印日が提出日になります。ギリギリで不安なら、税務署に直接持っていったほうが安心でしょう。

おさらい

簡易課税のメリットは次のとおりです。

- 「みなし仕入率」の差を利用して、節税できる

- 仕入れ・経費の消費税区分(課税/非課税/軽減税率)を気にしなくていいので、帳簿づけがラクになる

- 納税額の予測がしやすくなる

簡易課税のデメリットは次のとおりです。

- 売上で消費税の納税額が決まるので、消費税の還付を受けられない

- 一度申請すると、2期連続で適用する必要あり

- 利用しているのを忘れるとトラブル発生の可能性

これらのメリット、デメリットをよく考えた上で、簡易課税の利用を考える必要があるでしょう。